Sommaire

Qui paye la franchise en cas d’accident ?

En cas d’accident responsable, le tiers coureur assuré ne percevra aucune indemnité de la part de son assurance. Aucune retenue n’est à la charge du conducteur responsable du sinistre, dans le cadre de l’assurance responsabilité civile.

Comment éviter un paiement déductible ? Comment puis-je obtenir un remplacement ?

- soit demander le remboursement direct de la franchise auprès de la compagnie d’assurance du conducteur fautif,

- ou demandez à votre propre compagnie d’assurance d’effectuer cette démarche pour vous, dans le cadre d’une garantie “couverture juridique” si vous avez souscrit cette option.

Quand ne pas payer la franchise ?

Il n’y a pas de paiement déductible en cas de réclamation sans faute (0 % de responsabilité) ; avec des tiers identifiés ; et si les deux compagnies d’assurances (de l’assuré et des tiers) sont signataires de la convention IRSA (la majorité des assureurs en France).

Comment faire baisser la franchise ?

Des accidents plus ou moins graves peuvent entraîner le paiement d’une déduction, un montant non couvert par l’assurance. En revanche, une période sans accident peut faire baisser vos primes, d’autant que certaines compagnies d’assurance ont tendance à inciter les assurés à bien se comporter avec un système de bonus-malus.

Quand doit T-ON payer une franchise ?

Une déduction automobile est un montant qui n’est pas remboursé par la compagnie d’assurance à l’assuré. Elle intervient après un sinistre dont l’assuré est responsable ou lorsque le tiers responsable n’a pas été identifié. Si l’assuré est impliqué dans un accident dont il n’est pas responsable, la réduction des dommages ne s’applique pas.

Comment fonctionne le système de franchise ?

La franchise est définie comme un accord entre deux entités, d’une part la société mère (franchiseur) et d’autre part une ou plusieurs autres sociétés (franchiseur). Ce contrat autorise le franchisé à utiliser la marque de commerce détenue par le franchiseur.

Comment se paye un franchise ?

Pour être payé, le franchisé doit couvrir toutes ses dépenses et réaliser un bénéfice. Souvent, il faut compter un an sans solde pour permettre à un point de vente de démarrer ses activités dans les meilleures conditions. En règle générale, les revenus augmentent proportionnellement au chiffre d’affaires.

Quel intérêt de devenir franchiseur ?

En choisissant une franchise, le chef d’entreprise gagnera en visibilité principalement grâce à la notoriété de l’enseigne et réduira ses coûts de communication du fait que le franchiseur gère des campagnes publicitaires au niveau local et national.

Quelles sont les meilleurs assurances ?

| Classement 2020 des assureurs auto | |

|---|---|

| 1. Covéa (SORRY, MMA, GMF) | 6. Garantie Crédit Agricole |

| 2. Macif | 7. Allianz |

| 3. Axa | 8. Crédit Mutuel |

| 4. Groupama | 9. Matmut |

Qui gère l’assurance vie ?

C’est l’assureur qui est le propriétaire effectif des parts de l’OPCVM. L’assureur étant propriétaire du produit financier correspondant à l’unité de compte incluse dans le contrat, il garantit également à l’assuré la liquidité de cette unité de compte si celui-ci souhaite être investi.

Comment l’assurance vie est-elle distribuée ? Le capital de l’assurance-vie provient de l’héritage. … Si tous les bénéficiaires ont la même cote, ils reçoivent tous une part du montant de l’assurance-vie. Si l’un d’eux décède ou démissionne, la part qui lui revient est distribuée aux héritiers de son rang.

Comment fonctionne une assurance vie ?

Quels sont les principes de l’assurance vie ? L’assurance-vie est un contrat par lequel l’assureur s’engage, moyennant le paiement d’une prime, à verser une rente ou un capital à l’assuré ou à ses héritiers. Peut être utilisé comme produit d’épargne à moyen ou long terme.

Quels sont les inconvénients d’une assurance vie ?

Les frais de gestion, les frais d’entrée et les frais d’arbitrage sont généralement assez élevés. Les frais de gestion varient selon le contrat. Les frais d’arbitrage sont d’au moins 1 % et les frais de paiement peuvent atteindre 5 % dans les principales compagnies d’assurance. …

Est-ce qu’une assurance vie rapporte de l’argent ?

Mais attention : l’assurance-vie est un investissement à long terme. Sa performance n’est pas appréciée sur un an, mais ponctuellement, c’est-à-dire sur au moins trois à cinq ans. En moyenne et hors frais de gestion, leurs fonds en euros affichent des rendements de 8,1 % sur trois ans, 15,4 % sur cinq ans et 28,5 % sur huit ans.

Qui contrôle l’assurance vie ?

Les contrats d’assurance-vie ne relèvent pas de la compétence de l’AMF. Il s’agit d’un produit qui relève de l’Autorité de Contrôle Prudentiel et de Résolution (ACPR).

Qui peut consulter le fichier Ficovie ?

Qui peut consulter ce dossier ? Les mandataires de la DGFiP sont destinataires des données personnelles enregistrées dans le fichier FICOVIE. Les notaires doivent également consulter FICOVIE afin de compléter la succession.

Quels organismes contrôlent l’activité des sociétés d’assurance ?

Ces trois types d’organismes sont sous le contrôle exclusif de l’Autorité de contrôle prudentiel et de résolution (ACPR), issue de la fusion début 2010 entre l’Autorité de contrôle des assurances et de la mutualité (ACAM) et la Commission bancaire.

Est-ce que le notaire s’occupe des assurances vie ?

Dans la perspective où le notaire gère ce travail, il intégrera logiquement la valeur d’investissement dans le calcul de ses honoraires. Ce serait dommage vu la rapidité du processus. Personne ne vous oblige à en discuter avec votre notaire. Cette dernière gère le patrimoine et l’assurance-vie n’en fait pas partie.

Est-ce que l’assurance vie fait partie d’une succession ?

Lorsqu’un bénéficiaire d’assurance-vie reçoit le capital ou la rente prévu au contrat, cette transmission s’effectue « hors succession ». Ce principe signifie que ce montant n’est pas inscrit dans la succession pour être partagé entre les héritiers du défunt.

Comment se faire payer une assurance vie après décès ?

Pour prétendre à l’assurance-vie en cas de décès, vous devez fournir les documents suivants : un certificat de décès prouvant que le client du contrat est bien décédé (demandé à la mairie où se trouvait le défunt). RIB pour que la compagnie d’assurance vous verse de l’argent.

Pourquoi s’assurer en Pno ?

Elle a pour objet de couvrir, entre autres, les dommages causés par l’installation et les équipements en l’absence d’un locataire responsable. Celle-ci garantit aux propriétaires, pour un montant très raisonnable, une couverture équivalente à la multirisque habitation.

Pourquoi une assurance propriétaire ? Pourquoi souscrire une assurance propriétaire ? Les assurances dédiées aux propriétaires non-résidents offrent de nombreuses garanties. Cela inclut tous les événements accidentels qui pourraient affecter votre maison, c’est-à-dire les risques d’incendie, de cambriolage ou d’événements climatiques.

Qu’est-ce que l’assurance PNO ?

Définition de l’assurance propriétaire-bailleur ou non-occupant L’assurance propriétaire-bailleur ou non-résident est souscrite par la personne qui est propriétaire du bien loué.

Est-ce obligatoire d’avoir une assurance habitation ?

Absence d’assurance responsabilité Les propriétaires occupant leur propre logement n’ont aucune obligation d’assurer leur logement. Mais s’il ne souscrit pas d’assurance, il devra alors indemniser tous les dommages que lui et ses biens pourraient causer.

Qui doit payer la PNO ?

La loi Flow de 2014 stipule en principe que l’assurance PNO n’est obligatoire que pour les propriétaires d’immeubles en copropriété. Cette obligation vous pèse que le logement soit occupé ou vacant, vacant ou meublé.

Qui doit payer la PNO ?

La loi Flow de 2014 stipule en principe que l’assurance PNO n’est obligatoire que pour les propriétaires d’immeubles en copropriété. Cette obligation vous pèse que le logement soit occupé ou vacant, vide ou meublé.

Quelle assurance pour propriétaire non occupant ?

Une assurance non-occupation propriétaire (PNO) peut être souscrite par le bailleur pour le couvrir en cas de sinistre, même s’il est vide ou occupé gratuitement. … PNO Insurance propose une couverture équivalente à l’assurance multirisque habitation (MRH).

Quand intervient l’assurance PNO ?

L’assurance PNO : une assurance bien spécifique Comme son nom l’indique, l’assurance propriétaire non occupant intervient en priorité en cas de vacance dans le logement. Mais c’est aussi précieux lorsque le locataire n’est pas (ou mal) assuré, ou lorsque le sinistre est lié à la responsabilité du propriétaire.

Pourquoi assurer une PNO ?

PNO relève de la catégorie de l’assurance responsabilité civile et non de l’assurance habitation car le client n’y habite pas. C’est pourquoi elle couvre les dommages corporels, incorporels et immatériels pouvant être infligés à autrui (locataires, voisins, tiers…).

Quand intervient l’assurance PNO ?

L’assurance PNO : une assurance bien spécifique Comme son nom l’indique, l’assurance propriétaire non occupant intervient en priorité en cas de vacance dans le logement. Mais c’est aussi précieux lorsque le locataire n’est pas (ou mal) assuré, ou lorsque le sinistre est lié à la responsabilité du propriétaire.

Pourquoi souscrire une assurance PNO ?

Pourquoi souscrire une assurance habitation non occupant ? L’hypothèse la plus courante est que votre locataire a donné un préavis. Votre logement n’est plus garanti. Vous serez donc responsable de tout dommage causé à votre habitation.

Qu’est-ce que l’assurance professionnelle ?

L’assurance multirisque professionnelle est une assurance tous risques qui couvre les biens mobiliers et immobiliers de l’entreprise, ainsi que son passif. Il s’agit d’une assurance importante pour les professionnels car elle couvre les biens et les activités de l’entreprise, assurant ainsi leur pérennité.

Qu’est-ce que l’assurance multirisque ? Un contrat d’assurance multirisque habitation (MRH) est un contrat multi-garanties qui protège le patrimoine familial (habitation et mobilier) lorsque vous êtes responsable ou victime d’un sinistre.

Quelles sont les garanties d’une RC Pro ?

Cela comprend les dommages matériels, immatériels et corporels causés par des tiers ou vos employés lors d’activités liées aux opérations commerciales. RCE couvre les dommages causés à l’intérieur de vos locaux mais aussi à l’extérieur, par exemple sur un chantier ou chez un client.

Quels sont les dommages couverts par la garantie responsabilité civile exploitation d’un contrat d’assurance souscrit par une entreprise ?

Les dommages couverts par l’assurance responsabilité civile exploitation uniquement causés par toute personne physique ou morale (autre que vous et vos salariés), dans le cadre de votre activité déclarée, et susceptibles d’engager votre responsabilité.

Qu’est-ce que couvre la responsabilité civile professionnelle ?

Qu’est-ce que la responsabilité civile professionnelle ? Les activités de l’entreprise peuvent être à l’origine de préjudices subis par des tiers qui sont alors en droit de réclamer une indemnisation. Ce risque peut être couvert par une assurance responsabilité civile.

Pourquoi souscrire une RC Pro ?

Pourquoi souscrire une assurance responsabilité civile professionnelle ? Chaque entreprise a l’obligation de réparer les dommages causés aux personnes ou aux biens dont elle est responsable envers autrui. … Pour se prémunir contre ce risque, les entreprises doivent souscrire une assurance responsabilité civile professionnelle.

Qui est concerné par la RC Pro ?

Elle concerne les particuliers et les professionnels. Concrètement, votre entreprise peut nuire à des tiers dans leurs activités. … RC Pro Insurance protège alors votre entreprise en indemnisant la victime concernée pour tout ou partie des dommages causés.

Pourquoi souscrire à une assurance professionnelle ?

Cette assurance permet de couvrir des risques qui ne peuvent être supportés par la trésorerie de l’entreprise et qui peuvent conduire à la faillite de l’entreprise. En souscrivant une assurance, l’entreprise peut être protégée : des dommages qu’elle pourrait subir ; dommages qu’il pourrait causer à des tiers.

Comment avoir une assurance professionnelle ?

Pour obtenir un certificat RC professionnel, vous devez souscrire une assurance ou un courtier qui évaluera vos besoins en fonction de la taille de votre entreprise et du secteur de son activité. Dans certains cas, vous devrez fournir des pièces justificatives en fonction de votre activité.

Qui paye assurance professionnelle ?

En termes simples, l’entreprise paie une prime d’assurance responsabilité civile mensuelle. En revanche, si l’entreprise cause un dommage à quelqu’un dans ses activités, l’assurance paiera la réparation du dommage.

Est-ce qu’une assurance professionnelle est obligatoire ?

Toutes les entreprises ne sont pas tenues d’être assurées (bien que cela soit fortement recommandé, voir ci-dessous). Mais tout dépend de la situation de l’entreprise ou de la profession en question. En effet, l’obligation de fournir une assurance professionnelle peut être imposée : par la loi.

Comment souscrire à une assurance habitation ?

Le processus d’adhésion à votre assurance habitation dépend de la compagnie d’assurance, mais peut se faire en personne en ligne, par téléphone, en agence ou par courrier. Certains documents doivent également être transmis à votre compagnie d’assurance : RIB. photocopie de la carte d’identité

Pourquoi souscrire une assurance habitation ? L’assurance habitation protège le patrimoine familial. La plupart des compagnies d’assurance proposent une assurance multirisque habitation (MRH). Ce type de contrat couvre principalement les dommages aux biens, la responsabilité civile de l’assuré et la responsabilité civile « vie privée ».

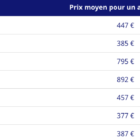

Quel est le prix moyen d’une assurance habitation ?

Quel est le prix moyen d’une assurance habitation ? Selon le baromètre habitation LeLynx.fr, le prix médian de l’assurance habitation en France est de 160‚¬ en 2020, contre 175‚¬ en 2019. Dans le détail, les primes d’assurance habitation s’élèvent à 131‚¬ pour un appartement et 229‚¬ pour une maison. .

Quand Paye-t-on l’assurance habitation ?

Quand payer sa prime d’assurance habitation ? Vous pouvez payer votre cotisation à la date d’échéance. Plusieurs options s’offrent à vous : paiement forfaitaire à l’échéance (date anniversaire du contrat)

Quelle assurance prendre quand on loue un appartement ?

La couverture minimale à laquelle vous devez souscrire est la « couverture Responsabilité Civile (RC) locative ». Cela vous permet d’indemniser votre propriétaire en cas de sinistre, qu’il s’agisse d’un dégât des eaux, d’une explosion ou d’un incendie.

Quel nom sur l’assurance habitation ?

L’assurance habitation au nom de quoi ? Les propriétaires résidents ou non-résidents, s’ils décident de souscrire une assurance habitation en couple, doivent souscrire un contrat sous un même nom – que le couple soit marié, pacsé ou vivant ensemble. Le signataire déclare son partenaire.

Quels sont les deux cas où l’assurance habitation est obligatoire ?

L’assurance habitation minimale obligatoire est dite “risque locatif”. Cela inclut les dommages causés au logement par des sinistres dits “locatifs” tels que les incendies domestiques, les explosions ou les dégâts des eaux.

Qui doit payer la PNO ?

La loi Flow de 2014 stipule en principe que l’assurance PNO n’est obligatoire que pour les propriétaires d’immeubles en copropriété. Cette obligation vous pèse que le logement soit occupé ou vacant, vide ou meublé.

Qui peut souscrire à une assurance habitation ?

Possibilité de souscrire une assurance habitation Les propriétaires peuvent décider de souscrire une assurance habitation. … Le contrat permet ainsi la réparation des dommages causés au propriétaire ou aux personnes dont il a la charge (personnes vivant avec lui en tant que conjoint, enfants, salariés…).

Quelle assurance pour propriétaire non occupant ?

Une assurance non-occupation propriétaire (PNO) peut être souscrite par le bailleur pour le couvrir en cas de sinistre, même s’il est vide ou occupé gratuitement. … PNO Insurance propose une couverture équivalente à l’assurance multirisque habitation (MRH).

Quels sont les deux cas où l’assurance habitation est obligatoire ?

L’assurance habitation minimale obligatoire est dite “risque locatif”. Cela inclut les dommages causés au logement par des sinistres dits “locatifs” tels que les incendies domestiques, les explosions ou les dégâts des eaux.